寒くなってくると「確定申告」や「年末調整」の足音が聞こえてきます。

国に申請する書類はどうしてこんなに分かりづらいんだ?と思いながら書類を睨めっこする季節です。

産休中・育休中には、医療費控除・配偶者控除を申請することで税金を取り戻すことができます!

漢字や公文書アレルギーの人でも分かるように簡単にその方法を説明します♡

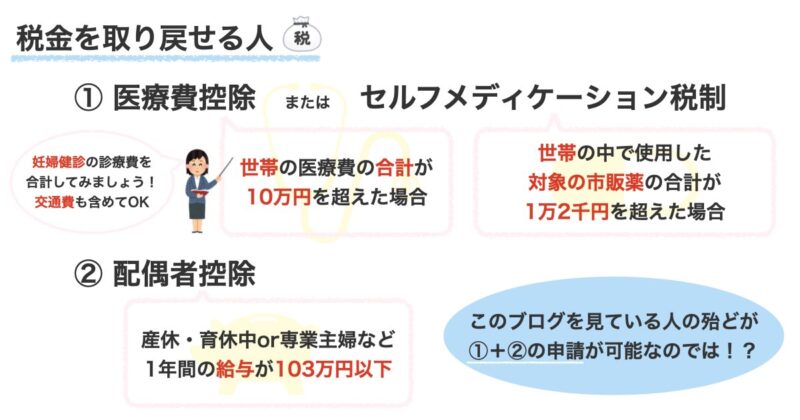

税金を取り戻せる人

世帯の医療費を足したら10万円を超えた <医療費控除>

ポイントは「世帯を同一にしている」ということ。

自分の医療費だけではなく、夫など家族の医療費を合計することができます!

自宅から少し遠い病院へ通っている場合には通院に掛かる交通費も含めるので忘れずに!

10万円を超えているかチェック

- 妊婦健診で支払った金額を全て足す。

- 通っている病院までの往復の交通費(基本は電車・バスなどの公共交通機関)も含めて計算する。

- その他の通院(風邪をひいて内科にかかった…その他眼科や皮膚科、耳鼻科など領収書のあるものすべて)

- 同じ世帯の人の診療費も足す。(夫が世帯主なら、夫の診療費も足してOK)

①〜④を概算して10万円を超えそうだ!という人は、ぜひ医療費控除を申告しましょう。

ちなみに私の場合は「妊娠」にまつわる医療費だけで9万円を超えました…!

(※都内のクリニック→都内の総合病院へ転院)

例:まりてぃーの2021医療費

- 妊娠検査薬陽性で受診〜助成券を貰うまで近所のクリニック受診3回×各1万円=3万円

- 助成券使用の健診10回(まだ途中)×各約5千円=5万円

- 初回血液検査+中期スクリーニングエコーなどの検査代合わせて約1万円

妊婦健診以外の内科・眼科を合わせると、私だけ簡単に10万円を超えてしまいました…。

私も可能性あるかも!?と思った人は是非医療費控除を申告しましょう。

参考:国税庁HP

1年間で対象の市販薬を1万2千円以上購入した <セルフメディケーション税制(医療費控除特例)>

薬局で購入することができる市販薬。私もお世話になっています。

この税制を受けるときのポイントは「健康診断を受けているかどうか」と「使っている医薬品が対象かどうか」と「レシートがあるか」です!

以下の項目をチェック!

- 健康保持増進・疾病予防のために以下の「一定の取り組み」を行なっているかチェック!

全部ではなく、1つでOK。証明書を添付します。

①健康保険組合、市区町村国保等が実施する健康診査(人間ドックや各種健診等)

②市区町村が健康増進事業として行う健康診査(生活保護受給者等を対象とする健康診査)

③予防接種(定期接種、インフルエンザワクチンの予防接種)

④勤務先で実施する定期健康診断

⑤特定健康診査(いわゆるメタボ検診)、特定保健指導

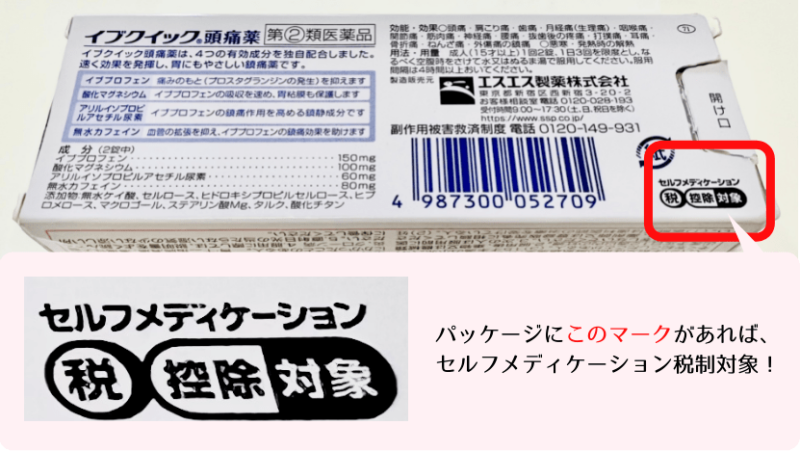

⑥市町村が健康増進事業として実施するがん検診 - 使っている医薬品のパッケージに上のマークがあるかチェック!

- 厚生労働省のHPで使っている医薬品が対象かどうかをチェック!

かなり沢山あります!花粉症時期のアレグラや、生理痛の味方イブ、バファリン、風邪薬のパブロンなど…

厚生労働省HP

セルフメディケーション税制 対象品目一覧 はここから確認! - 購入時のレシートをかき集める!

レシートがない!!

2017年から始まったこの税制ですが、ここが私にとっては一番ネックでした。

レシートはすぐ100均で買ったポーチに入れることにしています!

市販薬の購入金額が1万2千円を超えそうな人はセルフメディケーション税制を活用しましょう。

医療費が10万円を超えて医療費控除を申告する場合は、このセルフメディケーション税制を申告することはできません。(どちらかのみ)

医療費が10万円に届かなかった場合に、<セルフメディケーション税制>を利用しましょう。

参考:厚生労働省HP

1年間に受け取った給与が103万円以下だった(産休・育休の手当金は含まない)<配偶者控除>

産休・育休に入った人は、夫の年末調整(会社員)・確定申告(個人事業主)で「配偶者控除」を申請してもらうことで税金を減らすことができます。

専業主婦は夫が毎年配偶者控除を受けているはずです。

以下の項目をチェック!

- 自分の給与収入がいくらか計算して、103万円を下回るかどうか確認。

※給与のみ計算します。出産手当金、出産育児一時金、育児休業給付金、育児休業付加金は非課税です。給与には含まれません。 - 夫の所得金額が1,000万円以下であることを確認

例えば、毎月給与収入が20万円あったとしても、5月から産休・育休に入っていれば、その年の給与収入は

20万円 × 4ヶ月 = 80万円

となり、配偶者控除の対象となります。

産休に入るのがもう少し遅い・給与が多いなどの理由で、103万円を超えてしまった場合、配偶者特別控除を受けられる可能性もあります!

103万円を超えていた場合は?

- 自分の給与収入が103万円を超えたが、201万6000円未満である

※給与のみ計算します。出産手当金、出産育児一時金、育児休業給付金、育児休業付加金は非課税です。給与には含まれません。 - 夫の所得金額が1,000万円以下であることを確認

給与収入が201万6000円未満となると、申請できる人がグッと増えます。

毎月給与収入が20万円あったとしても(賞与額にもよりますが)夏を超えてから産休に入った人も該当するかもしれません!

ぜひ一度計算してみてください♪

それでは早速、具体的に対象者・申告方法を説明していきます!

自分があてはまりそうなものをチェックしてくださいね★

医療費控除のやり方

参考:国税庁HP

医療費控除を受けるための条件

まずは、条件を再確認しましょう!

↑で紹介したときより、もう少し細かく、丁寧に確認していきます。

医療費控除を受けるための条件

- 世帯を同一とする家族全員の、1年間に掛かった医療費を合計すると10万円を超える。

※出産育児一時金や高額療養費など、健康保険等から支給された額は含まない。 - 病院で貰った領収書・処方箋で購入した薬局の領収書が手元にある。

または「医療費のお知らせ」などの通知文書が手元にある。

※領収書やお知らせは確定申告後5年間保存の義務がありますので、確定申告が終わった後も5年間は捨てないようにしましょう!

交通費は? 入院した際の個室料金は?

医療費として計算できるもの・できないものは以下の通りです!

・交通費

→公共交通機関(電車・バス)での往復の代金。領収書不要。ノートなどにメモしておこう!

→必要に迫られた場合のタクシー代金。領収書を貰っておきましょう。

陣痛や、夜間で公共交通機関が無い場合などのタクシー利用

・交通費

→特に必要がない場合のタクシー代

→病院の駐車場代・自家用車のガソリン代などは含まれません。

・個人の都合で利用した差額ベッド代

・予防注射の費用

かかった医療費をまとめる

1年間で掛かった医療費をまとめて提出しなければなりません。

方法は3種類ありますので、自分に合った方法を選ぶと良いのですが…

- Excelファイルを使って事前に入力しておく。

- 確定申告の電子申請(e-Tax)の入力画面で1件ずつ入力する。

- 用紙に記録しておく。

断然①が楽です!!

通院するたびに入力するのは難しいと思いますが、3ヶ月に1回くらいずつ入力しておくと良いです。

このブログでは、①の入力方法について説明します。

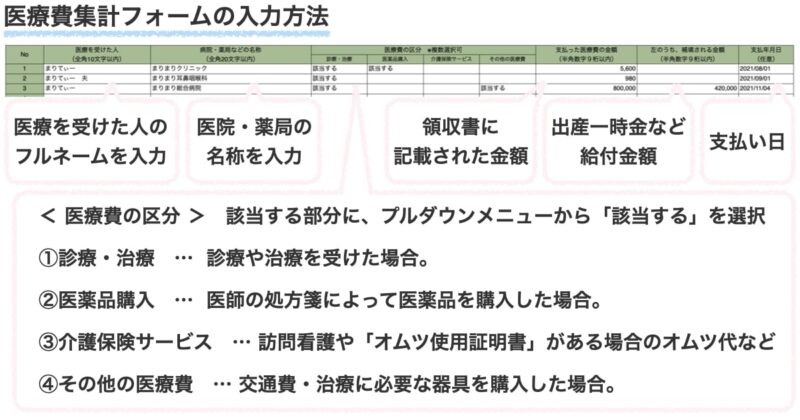

医療費集計フォーム(Excelファイル)の入力方法

①まずは国税庁HPより<医療費集計フォーム>というExcelファイルをダウンロード

※Mac使用者も、Numbersという内蔵アプリで編集が可能です。iPhoneからもできますよ!

※現時点(2021/11/3)では令和2年分までのフォームしかありませんが、恐らく令和3年も同じ様式かと思いますので、気にせず入力していきます。

②集計フォームに手元にある領収書を見ながら医療費を入力

入力するときに悩むのは< 医療費の区分 >ですよね。

主に入力するのは①・②の「診察に掛かった金額」と「処方箋を使って購入した薬代」だと思います!

入力は「領収書1件ずつ入力」でも「病院・薬局の名称ごとにまとめて入力」でもどちらでもOK!

私は記入漏れをチェックしやすくするために1件ずつ入力していますが、病院ごとにまとめて良いなら入力も大分楽になりますね♪

確定申告書・電子申告で該当欄に記入

1年間の医療費の合計と補填される金額が分かったら、あとは確定申告書・電子申請で該当箇所に金額を入力するだけです!

スマホ申告での医療費控除の入力方法を国税庁が動画にしていますので、分からなくなったら参照してみてくださいね。

配偶者控除のやり方

参考:国税庁HP

配偶者控除を受けるための条件

まずは、条件を再確認しましょう!

↑で紹介したときより、もう少し細かく、丁寧に確認していきます。

配偶者控除を受けるための条件

- 納税者本人(配偶者である夫)の所得合計が年間1,000万円以下

- 納税者本人と生計を一としている

- 控除を受けたい人(貴女)の合計所得が48万円以下(※所得が給与のみの場合は103万円以下)

- 個人事業主の事業専従者として給与の支払いを受けていないこと。または白色申告事業者ではないこと

残念ながら、夫の年収が1,000万円を超える場合には控除を受けることができません…。

また貴女自身に、給与所得以外の所得(不動産所得など)がある場合は上限が48万円となりますのでご注意ください!

貴女の所得が103万円を超える場合も、201万円60000円未満なら配偶者特別控除が受けられます。

特別控除の場合は所得金額に応じて控除額が減額されます。

配偶者控除の申請方法

配偶者控除を受けたいときは、夫の「年末調整」で申請を行います。

必ず会社に提出している「給与所得者の基礎控除申請書 兼 給与所得者の配偶者控除申告書 兼 所得金額調整控除申告書」に記入してもらいましょう!

何年も記入しているものなので慣れている方が多いと思いますが、もし「分からない…」と呟いている方がいましたら以下のサイトをオススメします。

< 基礎控除申告書の書き方 >

そっと旦那様にLINEで教えてあげましょう♡

控除をフル活用して税金を取り戻しましょう!

国に提出する書類ってどうしてこんなに面倒なのか…。

ですが、医療費控除に関しては領収書の内容をExcelにまとめるという作業だけで、支払った税金を取り戻すことができます!

払いすぎた税金を、取り戻せる分はがっつり回収しておきましょう♪

日本は申請主義なので「申請したもの勝ち!」の世の中です。

いまいちよく分からなくて失敗したとしても、税務署の方は大変親切に色々なことを教えてくれますので挑戦してみてくださいね。

↓よかったら1クリックお願いします!↓